Grunderwerbsteuer in Bayern: Alles über die Steuer beim Immobilienerwerb in Bayern und wichtige Tipps

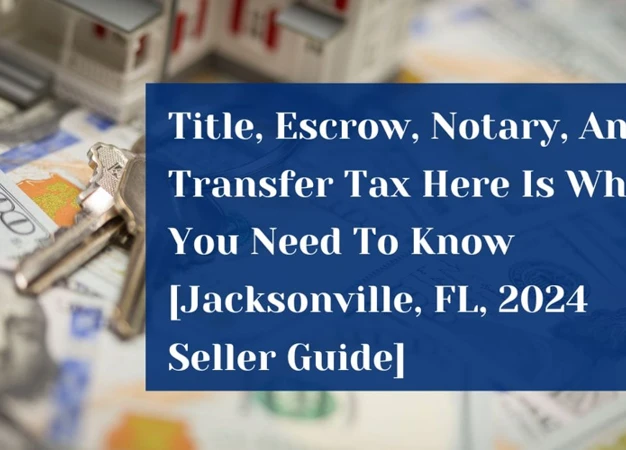

Der Erwerb einer Immobilie ist ein bedeutender Schritt im Leben vieler Menschen. In Bayern gibt es jedoch einige wichtige Aspekte zu beachten, insbesondere die Grunderwerbsteuer. Diese Steuer gehört zu den Kosten, die beim Kauf eines Grundstücks oder einer Immobilie anfallen. In diesem Artikel erfahren Sie alles Wissenswerte zur Grunderwerbsteuer in Bayern, von ihrer Definition bis hin zu Ausnahmen und Befreiungen. Darüber hinaus erhalten Sie wichtige Tipps zur Steuerberatung von einem Notar, um die Grunderwerbsteuer optimal zu gestalten und mögliche Fehler zu vermeiden. Informieren Sie sich rechtzeitig, um einen reibungslosen und legalen Immobilienerwerb in Bayern zu gewährleisten.

Zusammenfassung

- Grunderwerbsteuer in Bayern

- Notar Beratung: Tipps zur Grunderwerbsteuer

- Zusammenfassung und Fazit

-

Häufig gestellte Fragen

- 1. Wer ist für die Zahlung der Grunderwerbsteuer verantwortlich?

- 2. Gilt die Grunderwerbsteuer auch für den Kauf von Grundstücken ohne Gebäude?

- 3. Kann die Grunderwerbsteuer finanziert werden?

- 4. Welche Ausnahmen gibt es von der Grunderwerbsteuer?

- 5. Gibt es verschiedene Steuersätze für die Grunderwerbsteuer?

- 6. Was passiert, wenn die Grunderwerbsteuer nicht bezahlt wird?

- 7. Wie erfolgt die Berechnung der Grunderwerbsteuer?

- 8. Kann die Grunderwerbsteuer umgangen werden?

- 9. Können die Notarkosten in die Berechnung der Grunderwerbsteuer einfließen?

- 10. Wann ist die Grunderwerbsteuer fällig?

- Verweise

Grunderwerbsteuer in Bayern

Die Grunderwerbsteuer in Bayern ist eine wichtige finanzielle Komponente beim Kauf einer Immobilie. Dabei handelt es sich um eine Steuer, die beim Erwerb eines Grundstücks oder einer Immobilie anfällt. Sie wird in Form eines Prozentsatzes des Kaufpreises berechnet. Die genaue Höhe der Grunderwerbsteuer variiert von Bundesland zu Bundesland und beträgt in Bayern derzeit 3,5% des Kaufpreises. Eine Ausnahme bildet die Stadt Augsburg, wo der Steuersatz bei 5% liegt. Es ist daher wichtig, die Grunderwerbsteuer rechtzeitig zu berücksichtigen und in die Kalkulation des Immobilienkaufs einzubeziehen. Es empfiehlt sich, sich frühzeitig von einem erfahrenen Notar, wie zum Beispiel Notar Schwerte, Notar Greipl oder Notar Hecht, beraten zu lassen, um die genauen Anforderungen und Möglichkeiten im Zusammenhang mit der Grunderwerbsteuer in Bayern zu verstehen.

1. Was ist die Grunderwerbsteuer?

Die Grunderwerbsteuer ist eine Steuer, die beim Erwerb eines Grundstücks oder einer Immobilie anfällt. Sie wird von den Käufern beim Kaufabschluss gezahlt und richtet sich nach dem Kaufpreis des Objekts. Die Grunderwerbsteuer dient den Bundesländern als wichtige Einnahmequelle und variiert je nach Standort. In Bayern beträgt der Steuersatz derzeit 3,5% des Kaufpreises. Ziel dieser Steuer ist es, die Finanzierung von Infrastrukturprojekten und öffentlichen Dienstleistungen zu unterstützen. Es ist daher wichtig, den Betrag der Grunderwerbsteuer bei der Budgetplanung für den Immobilienerwerb zu berücksichtigen.

2. Wie wird die Grunderwerbsteuer berechnet?

Die Grunderwerbsteuer in Bayern wird auf Basis des Kaufpreises berechnet. Der Steuersatz beträgt in der Regel 3,5% des Kaufpreises. Die Berechnung ist somit relativ einfach: Man multipliziert den Kaufpreis mit dem Steuersatz, um den Betrag der Grunderwerbsteuer zu ermitteln. Zum Beispiel beträgt die Grunderwerbsteuer für eine Immobilie mit einem Kaufpreis von 200.000 Euro 7.000 Euro. Bei höheren Kaufpreisen steigt entsprechend auch der Betrag der Grunderwerbsteuer. Es ist wichtig, diese zusätzlichen Kosten beim Kauf einer Immobilie zu berücksichtigen und in die finanzielle Planung einzubeziehen.

3. Ausnahmen und Befreiungen von der Grunderwerbsteuer

Es gibt bestimmte Ausnahmen und Befreiungen von der Grunderwerbsteuer, die es wichtig zu beachten gilt:

– Schuldenübernahme: Wenn beim Immobilienerwerb Schulden übernommen werden, können diese Beträge von der Bemessungsgrundlage der Grunderwerbsteuer abgezogen werden.

– Schenkungen und Erbschaften: Wenn eine Immobilie im Rahmen einer Schenkung oder Erbschaft übertragen wird, kann unter bestimmten Voraussetzungen eine Befreiung von der Grunderwerbsteuer gewährt werden.

– Umwandlung von Unternehmen: Beim Erwerb eines Grundstücks durch ein Unternehmen im Zuge einer Umwandlung, beispielsweise einer Verschmelzung oder Aufspaltung, kann eine Befreiung von der Grunderwerbsteuer möglich sein.

– Öffentliche Zwecke: Der Erwerb von Grundstücken oder Immobilien für öffentliche Zwecke, wie beispielsweise den Bau von Schulen oder Krankenhäusern, kann von der Grunderwerbsteuer befreit sein.

– Behindertenförderung: Unter bestimmten Voraussetzungen kann der Erwerb einer Immobilie durch eine behinderte Person von der Grunderwerbsteuer befreit sein.

Es ist wichtig, die genauen Bedingungen und Voraussetzungen für diese Ausnahmen und Befreiungen zu beachten und gegebenenfalls eine professionelle Beratung, zum Beispiel durch einen Notar, in Anspruch zu nehmen, um von möglichen Steuervorteilen zu profitieren.

Frag einen Anwalt

Wenn Sie eine Frage an einen Anwalt haben, klicken Sie auf das Bild oben und fragen Sie!

Notar Beratung: Tipps zur Grunderwerbsteuer

Eine qualifizierte Beratung durch einen Notar ist bei der Grunderwerbsteuer in Bayern von großer Bedeutung. Um Ihnen den bestmöglichen Überblick zu verschaffen, haben wir einige wichtige Tipps und Empfehlungen zusammengefasst.

1. Rechtzeitig informieren und beraten lassen: Beginnen Sie frühzeitig mit der Informationsbeschaffung über die Grunderwerbsteuer und holen Sie sich professionelle Unterstützung von einem erfahrenen Notar.

2. Vermeiden von Steuerhinterziehung: Achten Sie darauf, dass alle Angaben und Beträge korrekt und transparent deklariert werden, um mögliche Probleme oder Strafen zu vermeiden.

3. Dokumentation und Nachweisführung: Führen Sie eine sorgfältige Dokumentation über den Immobilienerwerb und stellen Sie sicher, dass Sie alle erforderlichen Nachweise und Unterlagen bereithalten.

4. Gemeinsamer Erwerb von Immobilien: Prüfen Sie die Option eines gemeinsamen Erwerbs mit beispielsweise Ihrem Ehepartner, um von möglichen Steuervorteilen zu profitieren.

5. Beachtung von Fristen und Fälligkeiten: Halten Sie sich an die gesetzlichen Fristen und setzen Sie die Zahlungen fristgerecht fest, um Verzugszinsen und Probleme zu vermeiden. Eine individuelle Beratung durch einen Notar, wie zum Beispiel Notar Schwerte, kann Ihnen helfen, Ihre persönliche Situation zu analysieren und spezifische Tipps für Ihre Situation zu erhalten.

4. Rechtzeitig informieren und beraten lassen

Eine der wichtigsten Tipps zum Umgang mit der Grunderwerbsteuer ist es, sich rechtzeitig zu informieren und beraten zu lassen. Bevor Sie eine Immobilie kaufen, sollten Sie sich mit den aktuellen rechtlichen Bestimmungen und Steuersätzen vertraut machen. Ein erfahrener Notar kann Sie dabei unterstützen und Ihnen wertvolle Ratschläge geben. Ein rechtzeitiges Gespräch mit einem Notar, wie beispielsweise Notar Schwerte, Notar Greipl oder Notar Hecht, ermöglicht es Ihnen, Ihre finanziellen Verpflichtungen zu verstehen und gegebenenfalls steuerliche Einsparungen zu erzielen. Darüber hinaus können Ihnen Notare bei der Durchführung der notwendigen Formalitäten und Dokumentation helfen, um sicherzustellen, dass alle Anforderungen des Finanzamts erfüllt sind. Indem Sie sich rechtzeitig informieren und beraten lassen, können Sie möglichen Problemen vorbeugen und einen reibungslosen Ablauf des Immobilienerwerbs sicherstellen.

5. Vermeiden von Steuerhinterziehung

Um rechtliche Konsequenzen zu vermeiden, ist es äußerst wichtig, Steuerhinterziehung im Zusammenhang mit der Grunderwerbsteuer zu vermeiden. Hier sind einige wichtige Tipps, die beachtet werden sollten:

- Erklärungspflicht: Es ist zwingend erforderlich, den Erwerb einer Immobilie korrekt und vollständig gegenüber den Steuerbehörden zu erklären. Dabei sollten alle relevanten Informationen und Kostenangaben transparent gemacht werden.

- Keine Barzahlung: Es ist ratsam, den Kaufpreis nicht in bar zu begleichen, da dies als Hinweis auf mögliche Steuerhinterziehung angesehen werden kann. Stattdessen sollte der Zahlungsverkehr über offizielle Kanäle wie Überweisungen oder Schecks abgewickelt werden.

- Dokumentation: Es ist wichtig, alle Unterlagen und Belege, die den Immobilienerwerb betreffen, sorgfältig aufzubewahren. Dies umfasst Kaufverträge, Rechnungen und weitere Dokumente, die als Nachweis für die gezahlten Steuern dienen können.

- Professionelle Unterstützung: Um sicherzugehen, dass alle steuerlichen Pflichten erfüllt werden, ist die Konsultation eines erfahrenen Notars oder Steuerberaters empfehlenswert. Sie können helfen, mögliche Risiken zu erkennen und legale Möglichkeiten zur Steueroptimierung aufzuzeigen.

Durch die Einhaltung dieser Tipps kann vermieden werden, in den Verdacht der Steuerhinterziehung zu geraten und unangenehme rechtliche Konsequenzen zu vermeiden.

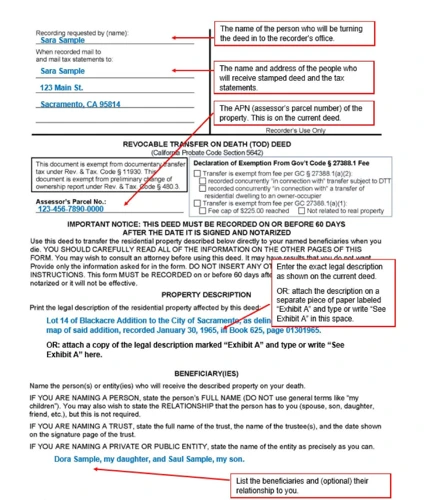

6. Dokumentation und Nachweisführung

Eine sorgfältige Dokumentation und Nachweisführung sind entscheidend, um mögliche Probleme mit der Grunderwerbsteuer zu vermeiden. Es ist wichtig, alle relevanten Dokumente wie Kaufvertrag, Grundbuchauszug und Rechnungen sorgfältig aufzubewahren. Diese Unterlagen dienen als Nachweise für den Erwerb der Immobilie und können im Falle einer Prüfung durch die Finanzbehörden vorgelegt werden. Zudem sollten sämtliche Zahlungen, die im Zusammenhang mit dem Immobilienerwerb stehen, wie zum Beispiel Maklergebühren oder Notarkosten, ordnungsgemäß dokumentiert werden. Eine klare und lückenlose Dokumentation ist nicht nur für die Steuererklärung relevant, sondern auch für eine reibungslose Abwicklung des Immobilienkaufs in Bayern.

7. Gemeinsamer Erwerb von Immobilien

- Gemeinsamer Erwerb von Immobilien: Beim Kauf einer Immobilie besteht die Möglichkeit, diese gemeinsam mit anderen Personen zu erwerben. Dies kann beispielsweise mit dem Ehepartner, Familie oder Freunden geschehen. Beim gemeinsamen Erwerb von Immobilien können mehrere Personen als Eigentümer eingetragen werden, was steuerliche Vorteile bieten kann. Es ist jedoch wichtig, die steuerlichen Auswirkungen und die Verteilung der Grunderwerbsteuer im Voraus zu klären. Eine gemeinsame Beratung durch einen kompetenten Notar kann dabei helfen, eine klare Vereinbarung über die Eigentumsverhältnisse und die Verteilung der Kosten zu treffen.

8. Beachtung von Fristen und Fälligkeiten

Die Beachtung von Fristen und Fälligkeiten ist von großer Bedeutung, um Probleme und zusätzliche Kosten im Zusammenhang mit der Grunderwerbsteuer zu vermeiden. Hier sind einige wichtige Punkte zu beachten:

– Meldefristen: Innerhalb von zwei Monaten nach Abschluss des Kaufvertrags müssen Sie die Grunderwerbsteuer beim zuständigen Finanzamt anmelden.

– Zahlungsfrist: Die Grunderwerbsteuer muss innerhalb eines Monats nach Erhalt des Steuerbescheids beglichen werden. Es ist wichtig, diese Frist einzuhalten, um Verzugszinsen und Strafen zu vermeiden.

– Antrag auf Stundung oder Ratenzahlung: Wenn die Zahlung der Grunderwerbsteuer finanziell nicht sofort möglich ist, können Sie beim Finanzamt einen Antrag auf Stundung oder Ratenzahlung stellen. Es ist ratsam, dies frühzeitig zu tun und die erforderlichen Unterlagen vorzubereiten.

– Verspätungszuschläge: Bei verspäteter Zahlung der Grunderwerbsteuer können Verspätungszuschläge anfallen. Um zusätzliche Kosten zu vermeiden, sollten Sie daher die Fristen genau im Auge behalten.

Es ist wichtig, sich frühzeitig über die konkreten Fristen und Fälligkeiten im Zusammenhang mit der Grunderwerbsteuer zu informieren und diese sorgfältig einzuhalten, um unerwünschte Konsequenzen zu vermeiden.

Zusammenfassung und Fazit

Die Grunderwerbsteuer in Bayern ist eine wichtige Steuer beim Immobilienerwerb, die von jedem Käufer beachtet werden sollte. Sie wird als Prozentsatz des Kaufpreises berechnet und kann je nach Bundesland variieren. In Bayern beträgt der Steuersatz derzeit 3,5% des Kaufpreises, während es in Augsburg 5% sind. Es gibt jedoch auch Ausnahmen und Befreiungen von der Grunderwerbsteuer, auf die geachtet werden sollte. Um sicherzustellen, dass alles korrekt abläuft und mögliche Steuerhinterziehung vermieden wird, ist eine rechtzeitige Beratung durch einen erfahrenen Notar von großer Bedeutung. Gemeinsamer Erwerb von Immobilien kann ebenfalls bestimmte steuerliche Vorteile bringen. Es ist wichtig, alle Fristen und Fälligkeiten im Zusammenhang mit der Grunderwerbsteuer einzuhalten und eine gute Dokumentation und Nachweisführung zu führen. In der Zusammenfassung lässt sich sagen, dass eine genaue Kenntnis der Grunderwerbsteuer in Bayern und die Beratung durch einen Notar dazu beitragen können, einen reibungslosen und legalen Immobilienerwerb zu gewährleisten.

Häufig gestellte Fragen

1. Wer ist für die Zahlung der Grunderwerbsteuer verantwortlich?

Der Käufer, also die Person oder das Unternehmen, das die Immobilie erwirbt, ist für die Zahlung der Grunderwerbsteuer verantwortlich. In der Regel wird die Steuer vom Notar beim Kaufvertrag fällig und vom Käufer beglichen.

2. Gilt die Grunderwerbsteuer auch für den Kauf von Grundstücken ohne Gebäude?

Ja, auch beim Kauf von unbebauten Grundstücken fällt die Grunderwerbsteuer an. Der Steuersatz richtet sich hierbei nach dem Kaufpreis des Grundstücks.

3. Kann die Grunderwerbsteuer finanziert werden?

Ja, es ist möglich, die Grunderwerbsteuer zusammen mit dem Kaufpreis und anderen Kosten über eine Immobilienfinanzierung zu finanzieren. Allerdings sollten Sie sich im Vorfeld ausführlich bei Ihrer Bank oder einem Finanzexperten informieren.

4. Welche Ausnahmen gibt es von der Grunderwerbsteuer?

Es gibt bestimmte Ausnahmen und Befreiungen von der Grunderwerbsteuer. Zum Beispiel sind der Erwerb von landwirtschaftlichen Grundstücken im Rahmen der Pacht oder der Erwerb durch gewisse gemeinnützige Organisationen von der Steuer befreit. Näheres dazu erfahren Sie bei Ihrem Notar oder Finanzamt.

5. Gibt es verschiedene Steuersätze für die Grunderwerbsteuer?

Ja, die Höhe der Grunderwerbsteuer kann je nach Bundesland variieren. In Bayern beträgt der Steuersatz derzeit 3,5% des Kaufpreises, während in der Stadt Augsburg ein Satz von 5% gilt.

6. Was passiert, wenn die Grunderwerbsteuer nicht bezahlt wird?

Wenn die Grunderwerbsteuer nicht rechtzeitig oder gar nicht bezahlt wird, können rechtliche Konsequenzen drohen. Das Finanzamt kann Bußgelder, Säumniszuschläge oder sogar ein Zwangsversteigerungsverfahren einleiten.

7. Wie erfolgt die Berechnung der Grunderwerbsteuer?

Die Grunderwerbsteuer wird auf Basis des Kaufpreises der Immobilie berechnet. Dazu wird der Grunderwerbsteuersatz des jeweiligen Bundeslandes auf den Kaufpreis angewendet.

8. Kann die Grunderwerbsteuer umgangen werden?

Es ist wichtig, dass Sie sich bei der Grunderwerbsteuer an die bestehenden gesetzlichen Vorgaben halten. Steuerhinterziehung oder der Versuch, die Steuer zu umgehen, ist illegal und kann zu erheblichen rechtlichen Konsequenzen führen.

9. Können die Notarkosten in die Berechnung der Grunderwerbsteuer einfließen?

Die Notarkosten sind von der Grunderwerbsteuer unabhängig und werden separat berechnet. Sie sollten daher die Kosten für den Notar beim Immobilienerwerb gesondert berücksichtigen.

10. Wann ist die Grunderwerbsteuer fällig?

Die Grunderwerbsteuer wird in der Regel zusammen mit dem Kaufpreis und den weiteren Kosten beim Notartermin fällig. Der Käufer ist verpflichtet, die Steuer rechtzeitig zu bezahlen, um rechtliche Probleme und Verzögerungen zu vermeiden.